发展趋势

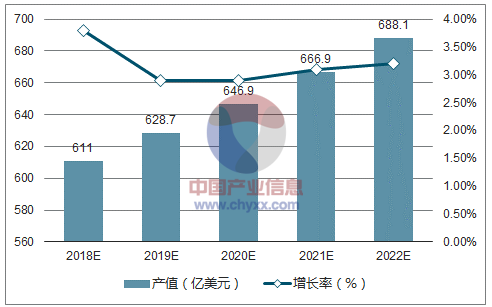

PCB 行业发展历史悠久,已经历了若干个周期,从 1980-1990 年的快速起步(CAGR=15.9%),到 1991-2000 年的持续增长(CAGR=7.1%),到 2001-2010年间经历大波动(CAGR=2.1%),再到 2011 年起开始步入平稳增长期,预计 2017-2022 年全球 PCB 将维持 3.2%的复合增速。目前全球经济复苏的大背景下,通讯电子行业需求相对稳定,消费电子行业热点频现,同时汽车电子、医疗器械等下游市场的新增需求开始爆发。 未来几年全球 PCB行业产值将持续增长,到 2022 年全球 PCB 行业产值将达到 688.1 亿美元。

2018-2022年全球PCB电路板行业产值预测(亿美元)

数据来源:公开资料整理

预计未来五年各个国家和地区的产值增长情况如下:单位:亿美元

国家和地区 | 2018E | 2019E | 2020E | 2021E | 2022E |

中国大陆 | 312.33 | 323.89 | 334.57 | 345.28 | 356.86 |

日本 | 53.17 | 53.65 | 54.19 | 54.73 | 55.39 |

美洲 | 27.31 | 27.53 | 27.94 | 28.5 | 29.09 |

欧洲 | 19.87 | 20.03 | 20.15 | 20.31 | 20.51 |

亚洲(除中国大陆、日本) | 198.3 | 203.6 | 210.08 | 218.04 | 226.23 |

数据来源:公开资料整理

预计未来 5 年,亚洲将继续主导全球 PCB 市场的发展,而中国位居亚洲市场不可动摇的中心地位,中国大陆 PCB 行业将保持 3.7%的复合增长率,预计 2022 年行业总产值将达到 356.86 亿美元。相比之下,由于整体经济疲软,日本和欧洲 PCB 市场增长乏力,但全球市场仍将保持 3.2%的复合增长。在 PCB 公司“大型化、集中化”趋势下,已较早确立领先优势的大型 PCB 公司将在未来全球市场竞争中取得较大优势。

预计未来五年各个国家和地区的产值复合增长速度情况

数据来源:公开资料整理

(2)中国印制电路板市场现状

① 市场容量

“十二五”时期按照 2010 年美元不变价计算,中国经济增长对世界经济增长的年均贡献率达到 30.5%,跃居全球第一。近年来,中国经济发展进入新常态,增速较以往虽然有所放缓,但仍保持了中高速增长,在世界主要经济体中位于前列。纵观二十一世纪以来我国 PCB 行业的发展,整体波动趋势与全球 PCB 行业波动趋势基本相同。受益于 PCB 行业产能不断向我国转移,加之通讯电子、消费电子、计算机、汽车电子、工业控制、医疗器械、国防及航空航天等下游领域强劲需求增长的刺激,近两年我国 PCB 行业增速明显高于全球 PCB 行业增速。至 2017 年,我国 PCB 行业产值预估达到 297.3 亿美元,同比增长 9.6%。

2007-2022中国PCB产值及增长率变化情况

数据来源:公开资料整理

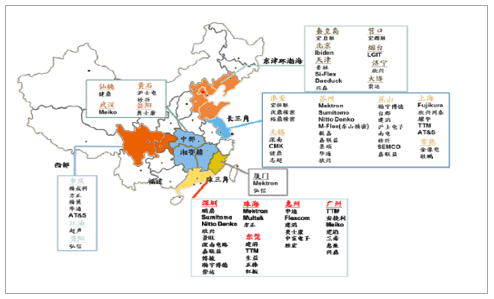

② 市场分布

中国有着健康稳定的内需市场和显著的生产制造优势, 吸引了大量外资企业将生产重心向中国大陆转移。 PCB产品作为基础电子元件,其产业多围绕下游产业集中地区配套建设。目前中国大陆约有一千五百家PCB企业,主要分布在珠三角、长三角和环渤海等电子行业集中度高、对基础元件需求量大并具备良好运输条件和水、电条件的区域。目前中国PCB产业聚落情况如下:

数据来源:公开资料整理

③ 发展趋势

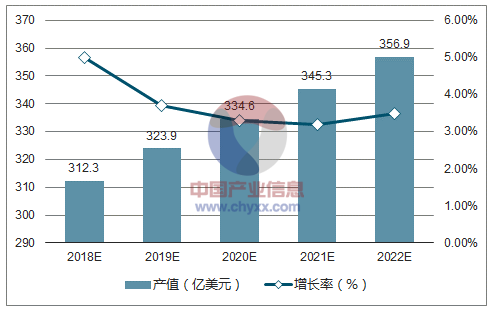

未来五年,中国印制电路板市场在国内电子信息产业的带动下,仍将以高于全球的增长率继续增长。 预计到 2022 年,中国 PCB 市场的规模将达到 356.9 亿美元。

对未来五年中国 PCB 市场的增长情况预测

2018-2022年中国PCB电路板行业产值预测(亿美元)

数据来源:公开资料整理

4、行业主要发展趋势

1、 PCB 行业企业“大型化、集中化”趋势日渐显现

就数量而言,目前全球有两千余家PCB厂商,行业格局分散,小厂林立。与此同时,领先的PCB生产厂商“大型化、集中化” 趋势日趋明显。近年来,全球主要的PCB厂商营收规模都经历了新一轮扩张。全球前五大PCB厂商的市场份额从2006年的10.80%已增长到2017年的23.09%。PCB行业企业“大型化、集中化”的发展趋势,一方面是由本行业资金需求大、技术要求高及业内竞争激烈的特点所决定,另一方面也是受到下游终端产品更新换代加速、品牌集中度日益提高的影响。伴随着生活水平及消费水平的不断提高,终端消费者更加注重电子产品的用户体验及高科技含量,电子产品更新换代加速,新技术、新材料、新设计的持续开发及快速转化要求品牌厂商必须拥有强大的资金及技术研发实力,同时需要具备大规模组织生产及统一供应链管理的能力,雄厚的厂商实力与热销的优秀产品相互叠加,导致PCB下游行业的品牌集中度日益提高。与之相适应,拥有领先的产品设计与研发实力、卓越的大批量供货能力及良好产品质量保证的大型PCB厂商,才能不断满足大型品牌客户对供应商技术研发、品质管控及大批量及时供货的苛刻要求;而中小企业在此类竞争中则凸显不足,导致其与大型PCB厂商的差距日益扩大。大型PCB厂商不断积累竞争优势、扩大经营规模、筑高行业门槛,盈利能力不断增强,在竞争中将日益占据主导地位,使本行业日益呈现“大型化、集中化”的局面。

2、下游应用领域发展带动 PCB 行业发展

印制电路板是在通用基材上按预定设计形成点间连接及印制组件的印制板,其主要功能是使各种电子零组件形成预定电路的连接,起到中继传输的作用。

PCB 的制造品质不但直接影响电子产品的可靠性,而且影响下游产品整体竞争力。在下游应用领域方面,通讯电子、消费电子和计算机领域已成为 PCB 三大应用领域。进入 21 世纪,个人计算机的普及带动了计算机领域 PCB 产品的发展,而自 2008 年以来,智能手机逐渐成为印制电路板行业发展的主要驱动力,通讯电子领域 PCB 产值占比已由 2009 年的 22.18%提升至 2017 年的 30.3%, 成为 PCB 应用增长最为快速的领域。未来,随着汽车电子、可穿戴设备、工业控制、医疗器械等下游领域的新兴需求涌现, PCB 行业将迎来新的增长点。

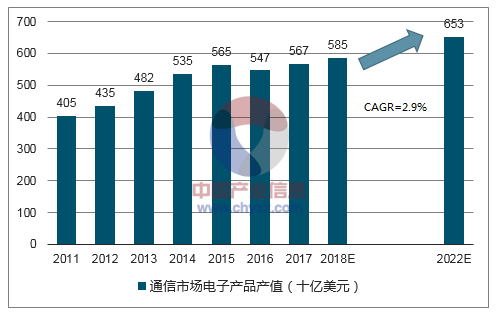

(1)通讯电子市场稳定增长

PCB 下游的通讯电子市场主要包括手机、基站、路由器和交换机等产品类别。2017 年全球通讯电子领域 PCB 产值预估达 178 亿美元,占全球 PCB 产业总产值的 30.3%,而 PCB 下游通讯电子市场电子产品产值在2017 年预估达到 5,670 亿美元,预计未来 5 年仍将保持 2.9%的复合增长率。

通信市场电子产品产值(十亿美元)

数据来源:公开资料整理

自 2008 年以来,智能手机逐渐成为印制电路板行业发展的主要驱动力。移动互联网时代越来越多的用户由 PC 转向移动终端设备, PC 的地位迅速被移动终端取代。自 2008 年开始,随着苹果手机引领的智能手机浪潮兴起,尤其是2012-2014 年,智能手机进入快速渗透期,在全球范围内开启了一个千亿美金级的广阔市场。以智能手机为代表的移动终端下游需求驱动了上一轮印制电路板

的快速增长。2014 年开始,智能手机市场增速开始放缓,智能手机逐步进入存量时代,二次换机需求成为拉动中高端手机的主要动力。近年来,指纹识别、 3D Touch、大屏、双摄等智能手机创新点不断涌现,持续刺激换机需求。智能手机的存量市场仍蕴藏巨大潜力,各终端厂商将不断通过丰富产品功能、优化使用体验激发消费者换机需求,抢夺市场份额。

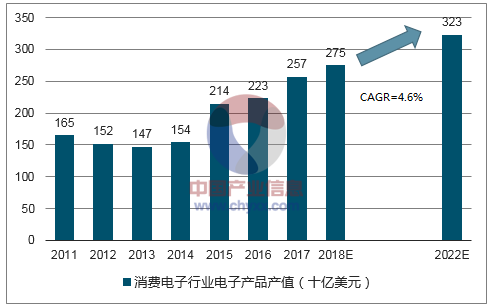

(2)消费电子行业景气上涨

近年 AR(增强现实)、 VR(虚拟现实)、平板电脑、可穿戴设备频频成为消费电子行业热点,叠加全球消费升级之大趋势,消费者逐渐从以往的物质型消费走向服务型、 品质型消费。 目前, 消费电子行业正在酝酿下一个以 AI、 IoT、智能家居为代表的新蓝海,创新型消费电子产品层出不穷,并将渗透消费者生活的方方面面。2017 年全球消费电子领域 PCB 产值预估达79 亿美元,占全球 PCB 产业总产值的 13.4%,而 2017 年下游消费电子行业电子产品产值预估达到 2,570 亿美元,预计 2017 年-2022 年消费电子行业复合增长率为 4.6%。

消费电子行业电子产品产值(十亿美元)

数据来源:公开资料整理

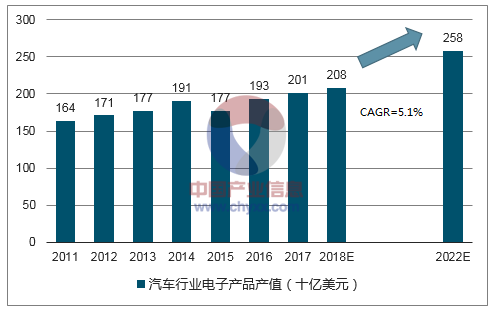

(3)汽车电子带动车用 PCB 需求迅速增长

目前 PCB 下游方兴未艾的热门行业之一为汽车电子,在汽车高度电子化趋势的带动下,汽车电子占比提升拉动车用 PCB 产品需求增长,车用 PCB 产值持续增长,吸引诸多 PCB 厂商积极涉入该领域。随着消费者对于汽车功能性和安全性要求日益提高,汽车电子占整车成本的比例不断提升。目前,一辆中高阶车型的 PCB 产品使用量已达约 30 片,车用 PCB 产品需求增长明显。虽然汽车电子产品进入门槛相对较高,但经车厂认证后,较好的客户黏性可以带来稳定的营收增长。2009 年车用 PCB 产品产值占整体 PCB 产值的 3.7%,至2017 年占比显著提升到 8.8%,预估达 52 亿美元;从增速来看,车用 PCB 行业在 2017-2022 年预计复合增速达 4.1%,高于行业平均的 3.2%。另外, 2017 年全球车用电子产品产值预估达到 2,010 亿美元,预计 2017 年至 2022 年将以 5.1%的年复合增长率增长,成为增长最快的 PCB 产品下游领域。

汽车行业电子产品产值(十亿美元)

数据来源:公开资料整理

(4)工业、医疗领域发展可期

工业控制、医疗器械等市场需求涌现,包括工业机器人、高端医疗设备等新兴产品成为众多 PCB 厂商积极探索的领域。2017 年工业、医疗领域 PCB 产品产值预估达 27 亿和 11 亿美元,占比分别为 4.6%和 1.9%,而工业、医疗行业电子产品总体产值预估达到 3,200 亿美元,预计在 2017-2022年将以 4.1%的年复合增长率增长。

工业、医疗行业电子产品产值(十亿美元)

数据来源:公开资料整理

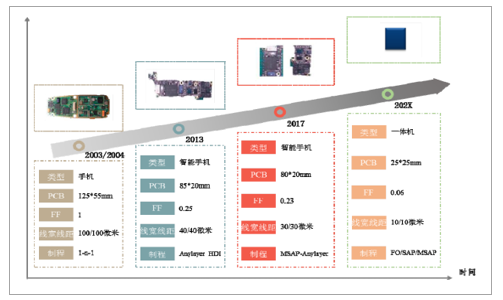

3、 SLP 将成大型 PCB 厂商必争之地

技术进步推动智能手机等 3C 电子设备持续朝轻薄化、小型化、行动化方向发展,为实现更少空间、更快速度、更高性能的目标,其对印制电路板的“轻、薄、短、小”要求不断提高。特别是随着手机等智能电子终端功能的不断增多,I/O 数也随之越来越多,必须进一步缩小线宽线距;但传统 HDI 受限于制程难以满足要求,堆叠层数更多、线宽线距更小、可以承载更多功能模组的 SLP 技术成为解决这一问题的必然选择。SLP(substrate-like PCB)即高阶 HDI,主要使用的是半加成法技术,是介于减成法和全加成法之间的 PCB 图形制作技术,制作工艺相对于全加成法更加成熟,且图形精细化程度及可靠性均可满足高端产品的需求,可进行批量化的生产。半加成法工艺适合制作 10/10-50/50μm 之间的精细线宽线距。作为目前能够同时满足手机空间和信号传输要求的优化产品, SLP 的逐步量产及推广将打破行业生态,一些占据先发优势的企业有望借此契机进一步扩大领先优势, SLP 市场规模预计在近三年内将出现爆发式增长。自 2017 年开始,多家知名智能手机厂商计划在其终端产品中陆续引入 SLP。

PCB 产品革新趋势

数据来源:公开资料整理

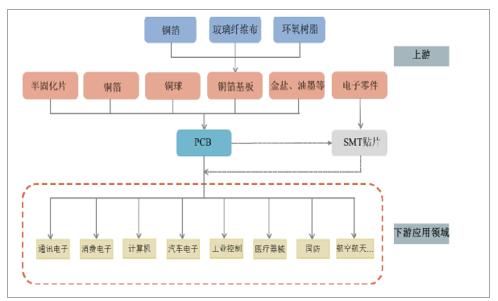

5、与上、下游行业之间的关联性,上下游行业发展状况对本行业及其发展前景的影响

PCB 行业与上下游行业之间的关系如下图所示:

数据来源:公开资料整理

1、与上游行业之间的关系

制作 PCB 的上游原材料主要为铜箔、铜球、铜箔基板、半固化片、油墨、干膜和金盐等;此外,为满足下游领先品牌客户的采购需求,许多情况下 PCB生产企业还需要采购电子零件与 PCB 产品进行贴装后销售。在 PCB 空板原材料中,铜箔基板最为主要。铜箔基板涉及到玻纤纱制造行业、玻纤布纺织行业、铜箔制造行业等。玻纤布由玻纤纱纺织而成,约占铜箔基板成本的 40%(厚板)和25%(薄板);铜箔占铜箔基板成本的 30%(厚板)和 50%(薄板)以上。铜箔基板对 PCB 的成本影响较大,规模大的 PCB 公司会与铜箔基板厂签订长期合同,减少原材料价格波动的影响。总体来看,铜箔基板行业集中度高,企业规模相对较大,全球已经形成相对集中和稳定的供应格局。

2、与下游行业之间的关系

PCB 的下游应用领域较为广泛,近年来下游行业更趋多元化,产品应用覆盖通讯电子、消费电子、计算机、汽车电子、工业控制、医疗器械、国防及航空航天等各个领域。本行业与下游行业的发展相互关联、相互促进。一方面, PCB下游行业良好的发展势头为 PCB 产业的成长奠定了基础,下游行业对 PCB 产品的高系统集成、高性能化不断提出更严格的要求,推动了 PCB 产品朝着“轻、薄、短、小”的方向演进升级;另一方面, PCB 行业的技术革新为下游行业产品的推陈出新提供了可能性,从而进一步满足终端市场需求。当前, PCB 主要应用于通讯电子、消费电子及计算机等领域,其需求占 PCB整体应用市场规模的比例接近 70%。随着云计算、大数据、物联网、移动互联网、人工智能等新一代信息技术快速演进,硬件、软件、服务等核心技术体系加速重构,正在引发电子信息产业新一轮变革,未来 PCB 产品应用领域还将进一步扩大,市场空间广阔。